Ни дома, ни кредита. За что банки могут отказать в ипотеке

Владимир Путин распорядился предотвратить необоснованные отказы в ипотеке семьям, которым положены льготы. Действительно, банки могут не одобрить заявку на кредит без всякого объяснения причин. С такими проблемами сталкиваются и льготники, и рядовые клиенты. Лайф разбирался, почему могут отказать в ипотеке.

У человека может быть безупречная кредитная история, большая зарплата, серьёзная сумма для первоначального взноса, но он всё равно может получить отказ в ипотеке. В такой ситуации понять логику банка сложно, но она есть.

— Банк — это коммерческая организация, и, соответственно, он принимает положительное решение по ипотеке и любому другому кредиту, когда не сомневается в том, что заёмщик выплатит эту ссуду. У банка есть огромный набор минимальных требований к заёмщику, — рассказал финансовый аналитик «БКС Премьер» Сергей Дейнека.

Причины отказа в ипотеке

Основной причиной, по которой банк может отказать заёмщику в получении ипотечного кредита, является недостаточный уровень дохода. По словам ведущего эксперта по кредитным продуктам «Банки.ру» Инны Солдатенковой, в первую очередь кредитные организации обращают внимание на уровень дохода, указанный в справке 2-НДФЛ. Однако ряд банков также может принимать во внимание и дополнительные источники дохода (например, арендные платежи от сдачи имущества).

Если у клиента есть сомнения, что его уровень дохода может быть недостаточным для запрашиваемого кредита, лучше позаботиться заранее и привлечь созаёмщика.

— В качестве созаёмщиков могут выступать близкие родственники, но ряд кредитных организаций также разрешает привлекать и любых третьих лиц (в том числе гражданских супругов). В этом случае будет учитываться совокупный доход. В случае с семейной ипотекой актуальным является привлечение в созаёмщики супруга (и). Чтобы не столкнуться с внезапным отказом, необходимо адекватно оценивать уровень кредитной нагрузки семьи: как правило, отношение ежемесячного дохода заёмщика (семьи) к размеру ежемесячных платежей по кредитам не должно превышать 40−50%, — пояснила эксперт.

Она добавила, что неполный пакет документов, ошибки и недостоверные сведения также способны привести к отказу в выдаче ипотеки.

Немаловажным фактором является плохая кредитная история заёмщика или её полное отсутствие. Кроме того, банк смотрит и на такие вещи, как предыдущие отказы в ипотеке.

— Ситуация усугубляется в случае с молодой семьёй, которая, например, подаёт заявку на ипотечный кредит в размере 10 миллионов рублей, но при этом часто не имеет ни кредитной истории, ни определённого трудового стажа, ни дохода, который на двоих может составлять 70−80 тысяч рублей. Поскольку молодые семьи часто не проходят андеррайтинг уже по ключевым параметрам (доход, стаж работы, отсутствие кредитной истории), то в выдаче ипотеки им и отказывают чаще, чем другим заёмщикам, — рассказал Сергей Дейнека.

Он также отметил, что ипотека предполагает наличие страхования как здоровья заёмщика, так и имущества. В случае если страховая компания или отказывает в страховке (из-за проблем со здоровьем), или ставит, по сути, заградительный тариф для заёмщика, в ипотеке ему также будет отказано. Это одна из причин, по которой могут отказать вполне финансово состоятельному клиенту.

Что делать в случае отказа?

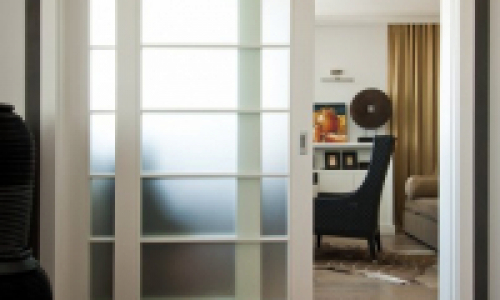

Одобрение кредита идёт в два этапа: сначала банк одобряет заёмщику определённый лимит по ипотеке, а дальше человек уже ищет объект недвижимости, который он сможет купить с привлечением этой суммы. На втором этапе клиент также может получить отказ, например, если объект неликвидный или была сделана какая-то незаконная перепланировка.

По словам Дейнеки, многие банки не кредитуют «панель», построенную до 80-х годов, или дома ниже пяти этажей, построенные до 70-х годов прошлого века.

Иными словами, здесь также может быть много нюансов, из-за которых заёмщик может столкнуться с отказом. В этой ситуации достаточно найти более подходящую квартиру.

— В целом стратегия оформления ипотечного кредита может быть следующей: сначала, в молодом возрасте, вы обращаетесь в конкретный банк за небольшими потребительскими ссудами или оформляете кредитную карту, демонстрируете свою платёжеспособность, формируете положительную кредитную историю именно в этом финучреждении. В дальнейшем с большой вероятностью этот банк выдаст вам ипотеку на адекватных условиях, поскольку уже хорошо знает вас как ответственного заёмщика, — рассказал Сергей Дейнека.

Инна Солдатенкова советует внимательно читать требования банка к заёмщикам и пакету документов и предоставлять только достоверные сведения.

Комментарии